相続財産シミュレーションの2次相続シミュレーションについてのよくあるご質問

2次相続シミュレーションの計算方法を知りたいです。

以下の通りです。

0人の方の参考になっています。

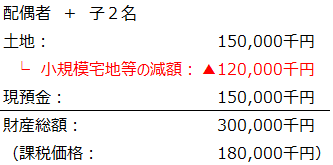

以下の条件における、2次相続シミュレーションの内部計算例をご説明いたします。

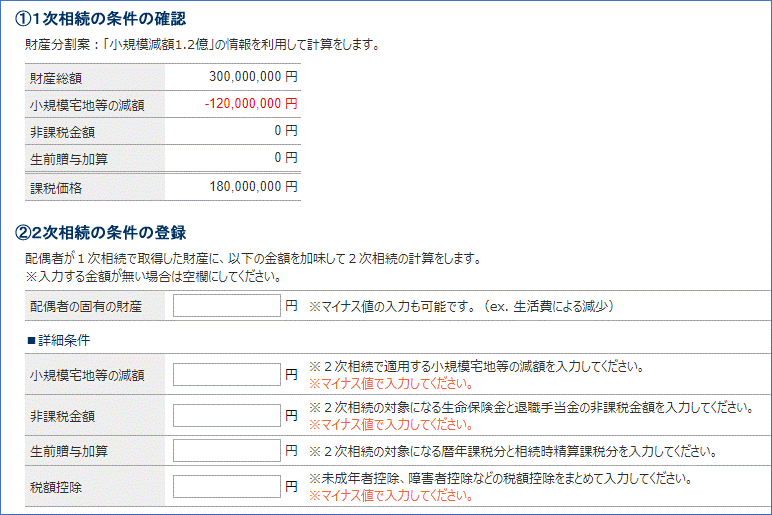

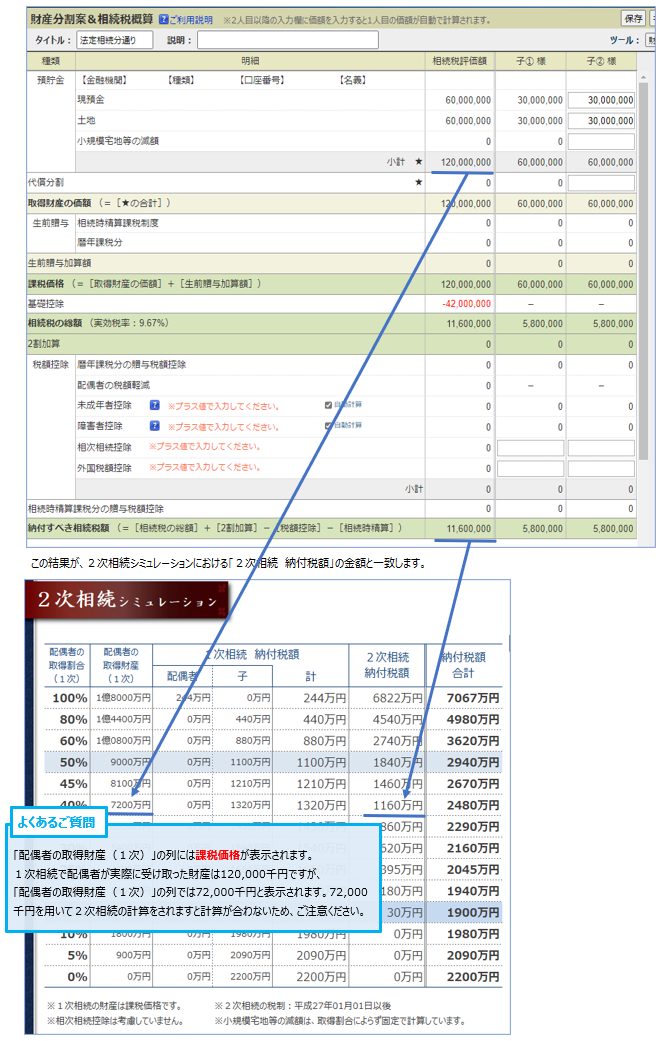

この時の2次相続シミュレーションのダウンロード画面は以下のような表示となります。

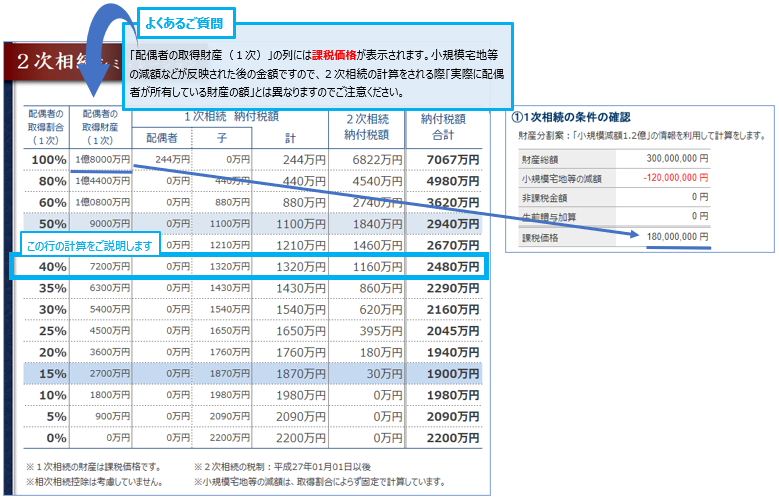

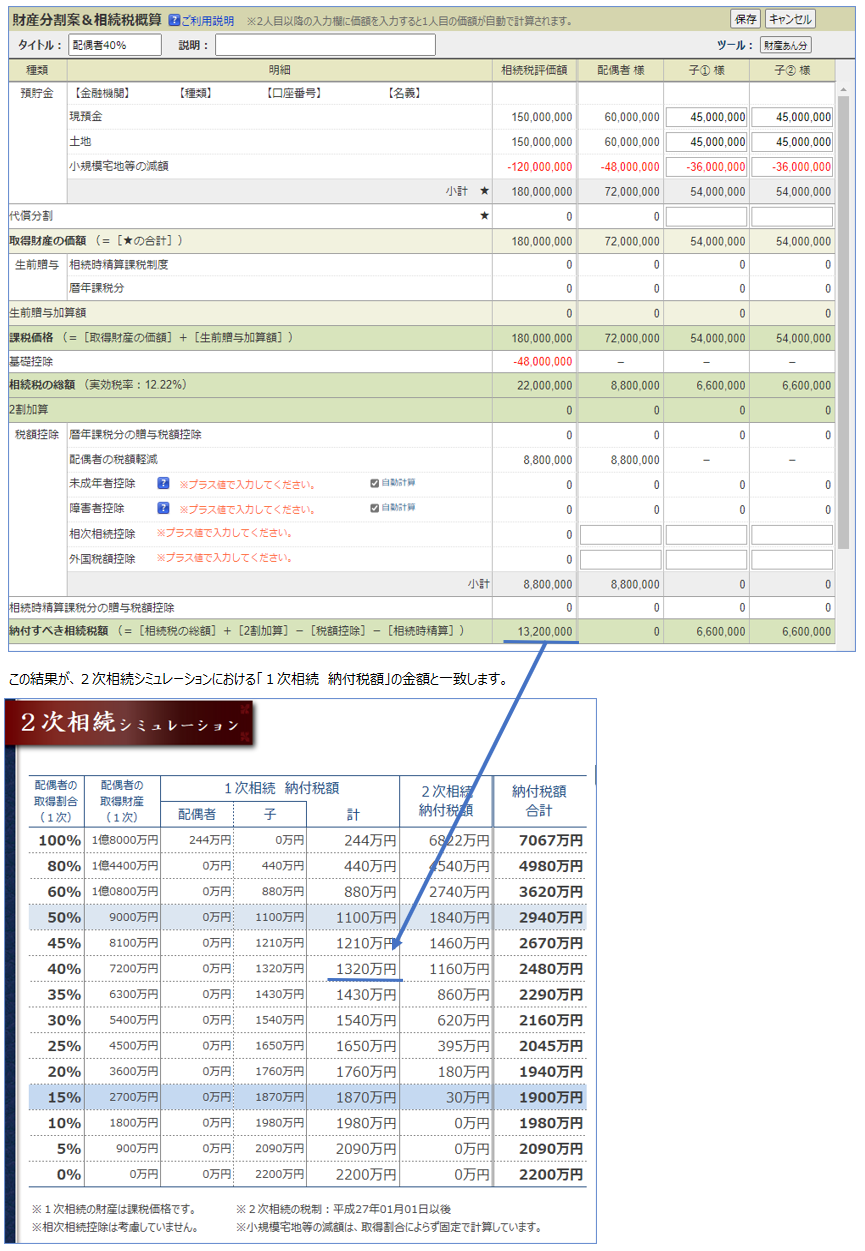

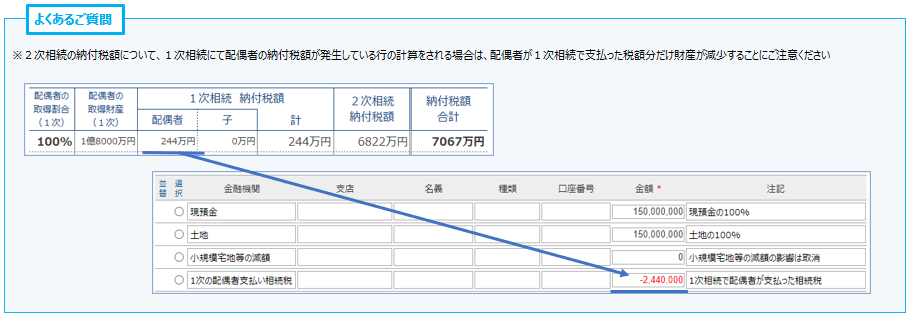

2次相続シミュレーションを作成すると、以下のような結果が出力されます。

ここではこの結果帳票でいう「配偶者の取得割合(1次)」が 40% の行を例に、システム内部での計算手順をご説明いたします。

・1次相続 納付税額: 1,320万円

・2次相続 納付税額: 1,160万円

まずは「1次相続 納付税額」の計算についてご説明します。

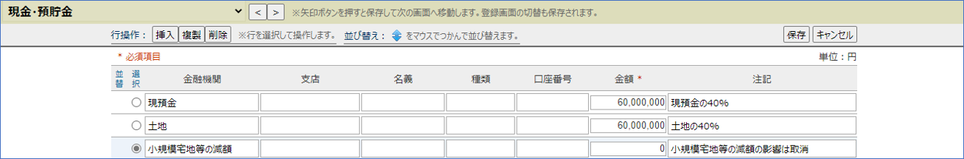

2次相続シミュレーションでは、どのような種類の財産であっても、すべて現預金であるかのように取り扱います。

どの相続人が相続するか、が重要な土地(小規模宅地等の減額)であっても、同様に現預金とみなして扱います。

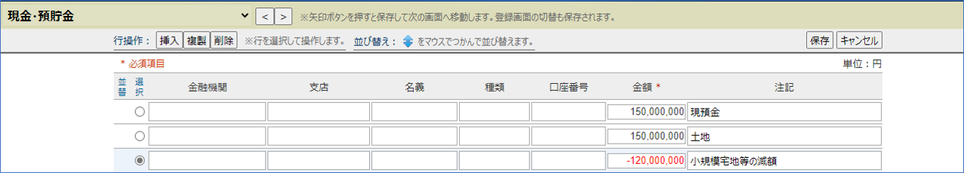

つまり、今回の財産の例であれば、相続財産シミュレーションの「現金・預貯金」として以下のような財産が登録されているとみなします。

そのうえで、配偶者が「そのすべての財産を40%ずつ受け取った」ものとして1次相続の税額を計算します。

上記の現金・預貯金の登録を行った上で、以下のような財産分割案を登録したものとして計算いたします。

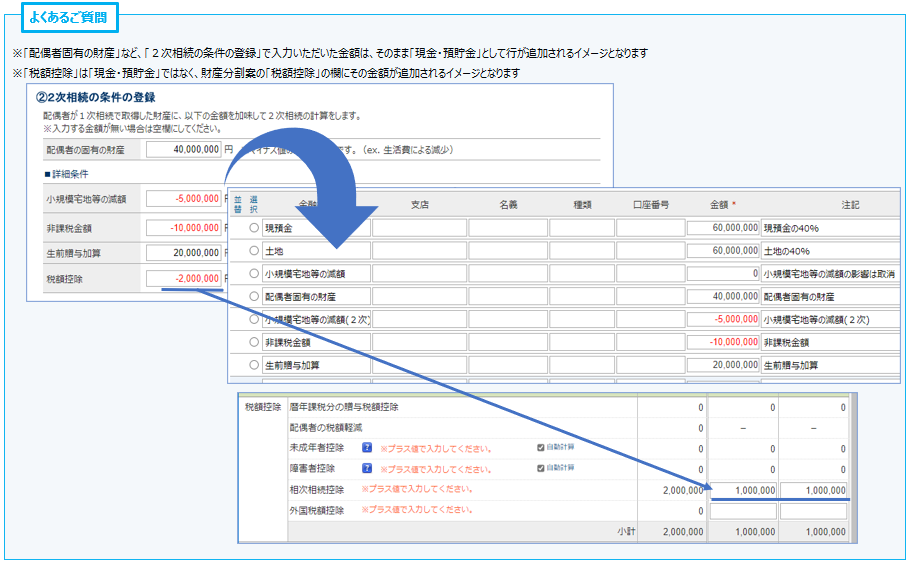

次に「2次相続 納付税額」の計算についてご説明します。

2次相続では配偶者が所有している財産を元に計算をいたします。

今回は「配偶者固有の財産」無しでシミュレーションしたため、2次相続発生時に配偶者が所有している財産は以下の通りです。

現預金も土地も150,000千円のうち40%を相続したものとするため、60,000千円ずつ所有しているとみなします。

なお、2次相続を計算する際には、1次相続で適用した小規模宅地等の減額は考慮いたしません。

配偶者が所有している、計120,000千円の財産を、法定相続分通り子で案分したものとして納付税額を計算します。

つまり上記の現金・預貯金の登録を行った上で、以下のような財産分割案を登録したものとして計算いたします。

この質問・回答は参考になりましたか?

ご回答ありがとうございます

お問い合わせはこちら

移転、事務所名変更などの

情報変更もこちらからご依頼ください。

Q&A

随時更新中!

詳しくみる